جزئیات اقدامات بانک مرکزی برای کنترل تورم در مردادماه

بانک مرکزی در راستای دستیابی به حفظ ارزش پول ملی (ثبات قیمت ها) و کمک به رشد اقتصادی، اجرای چارچوب هدف گذاری تورم را با اعلام تورم هدف (2±22 درصد) برای یک سال آینده آغاز کرد.

به گزارش بانک و صنعت، در اردیبهشت ماه سال جاری، بانک مرکزی در راستای دستیابی به حفظ ارزش پول ملی (ثبات قیمت ها) و کمک به رشد اقتصادی، اجرای چارچوب هدف گذاری تورم را با اعلام تورم هدف (2±22 درصد) برای یک سال آینده آغاز کرده که با اجرای این چارچوب، این بانک تمام اقدامات خود را با هدف مدیریت انتظارات تورمی و هدایت نرخ تورم به سمت تورم هدف سازماندهی کرده است.

بدین منظور، بانک مرکزی اقدامات انجام گرفته در راستای کنترل تورم و دستیابی به هدف تورمی را به صورت شفاف و منظم به اطلاع عموم رساند که مشروح این گزارش به شرح زیر است:

الف - تحولات اقتصادی

در ادامه آثار و تبعات شیوع ویروس کووید -19 بر روابط تجاری در سطح جهانی، افت درآمدهای ارزی دولت و شوک های انتظاراتی ایجاد شده از این محل، نرخ تورم ماهانه در ماه های اردیبهشت، خرداد، تیر 1399 افزایشی بوده که البته روند آن در مردادماه اندکی ملایم تر شده است. با این حال، سطح بالای نرخ تورم در اقتصاد، اتخاذ سیاست های مهار تورم را با قوت بیشتری ضروری می سازد.

اگرچه داده های اصلی بخش حقیقی اقتصاد نظیر تولید ناخالص داخلی برای سه ماهه اول سال 1399 همچنان در دسترس نیست، لیکن مثبت شدن رشد نقطه به نقطه و ماهانه شاخص تولید صنعتی صنایع بورسی و افزایش 5.2 درصدی آن در تیرماه سال 1399 نسبت به ماه قبل، حکایت از بهبود فعالیت های تولیدی صنعتی داشته که تلویحاً حاکی از روند رو به بهبود رشد بخش حقیقی پس از افت ناشی از شیوع بیماری کرونا است.

براساس ارقام نهایی، رشد پایه پولی در پایان مرداد سال جاری نسبت به پایان سال قبل معادل 2.9 درصد و نسبت به ماه مشابه سال قبل معادل 26.8 درصد بوده است. ذکر این نکته ضروری است که کاهش قابل ملاحظه رشد پایه پولی در دوره مورد بررسی به تأمین کسری بودجه دولت از محل انتشار اوراق مالی و فروش اموال و سهام دولت مربوط بوده که زمینه ساز افزایش سپرده های دولت نزد بانک مرکزی بوده است.

منبعث از سیاست های حمایتی مجموعه سیاست گذاری اقتصادی کشور در زمینه مواجهه با بیماری کرونا، رشد نقدینگی کم وبیش در مسیر چند ماهه اخیر خود قرار داشته و به رقم 13.8 درصد در هفته منتهی به 30 مرداد ماه 1399 نسبت به هفته پایانی سال قبل رسیده است.

بر این اساس، رشد ضریب فزاینده نقدینگی در هفته منتهی به 30 مرداد ماه 1399 نسبت به پایان سال قبل معادل 10.5 درصد بوده است. در این میان، 7 واحد درصد از این رقم ناشی از کاهش نسبت سپرده قانونی 21 بانک و مؤسسه اعتباری جهت مساعدت به خانوارها و کسب و کارهای آسیب دیده از کرونا از منظر تأمین منابع لازم و کاهش نرخ سود مؤثر تسهیلات و به طور کلی تخفیف آثار منفی ناشی از این بیماری بر اقتصاد بوده که در نیمه دوم سال به نحو مقتضی توسط بانک مرکزی تعدیل و مدیریت خواهد شد.

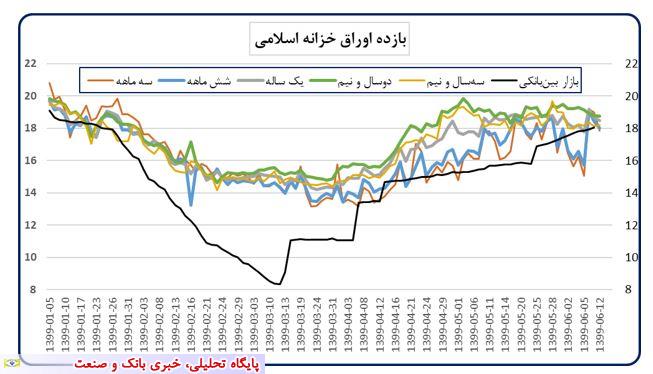

برقراری دالان نرخ سود و افزایش سه مرحله ای نرخ سود کف (سپرده گذاری بانک ها نزد بانک مرکزی)، موجب شد که روند کاهشی نرخ سود در بازار بین بانکی متوقف شود؛ به گونه ای که متأثر از اقدامات فوق الذکر، نرخ سود بازار بین بانکی از 9.7 درصد در خرداد سال جاری به 16.6 درصد در تاریخ 11 شهریور ماه 1399 افزایش یافته است.

تحولات بازار سرمایه حاکی از توقف رشد شاخص های اصلی این بازار در هفته پایانی مرداد سال جاری بوده است. افزون بر این، تحولات بازار معاملات مسکن در شهر تهران نیز نشان می دهد که علی رغم کاهش تعداد معاملات انجام شده در مرداد نسبت به تیر سال جاری، متوسط قیمت خرید و فروش یک متر مربع زیربنای واحد مسکونی معامله شده در مرداد ماه، رشد 10.5 درصدی نسبت به تیرماه 1399 را تجربه کرده است.

ب- اقدامات سیاست گذار پولی

در واکنش به تحولات اقتصاد کلان اشاره شده، بانک مرکزی اقداماتی را به شرح ذیل انجام داده است:

تنظیم دالان نرخ سود با هدف کاهش ذخایر مازاد در شبکه بانکی: بانک مرکزی در تاریخ 25 مردادماه 1399، نرخ سود سپرده گذاری بانک ها و مؤسسات اعتباری غیربانکی نزد بانک مرکزی را با 1 واحد درصد افزایش، معادل 14 درصد تعیین کرد. همانطور که در نمودار زیر مشاهده می شود، این تصمیم علاوه بر کاهش دامنه و همچنین تقارن بیشتر در دالان نرخ سود، اثر محسوسی بر روند نرخ سود بازار بین بانکی و همچنین نرخ های بازدهی اوراق بدهی دولتی در بازار ثانویه داشته است.

استمرار حراج اوراق بدهی: با توجه به ضرورت تأمین مالی غیرتورمی کسری بودجه دولت، تعداد حراج های کارگزاری بانک مرکزی تا تاریخ 12 شهریور ماه 1399 به 14 مرحله رسید که بر اساس آن، در مجموع 613.2 هزار میلیارد ریال انواع اوراق بدهی دولتی به بانک ها، نهادهای مالی و سایر سرمایه گذاران فروخته شد. بدیهی است که فروش اوراق بدهی دولتی از مسیر کارگزاری بانک مرکزی ضمن فراهم کردن زمینه تأمین مالی بازاری دولت از یک مسیر غیرتورم زا، نقش به سزایی در ممانعت از پولی سازی کسری بودجه ایفا کرده است.

معرفی ابزار جدید اوراق ودیعه با هدف مدیریت مناسب ذخایر در بازار بین بانکی: با هدف تقویت ابزارهای در دسترس بانک مرکزی جهت مدیریت مؤثر نقدینگی در بازار بین بانکی، شورای پول و اعتبار در یک هزار و دویست و نود و هشتمین جلسه مورخ 21 مردادماه 1399 خود با پیشنهاد بانک مرکزی مبنی بر انتشار اوراق ودیعه توسط این بانک موافقت کرد. این اوراق با سررسید حداکثر دو ساله بوده و نرخ آن به پیشنهاد بانک مرکزی و تأیید شورای پول و اعتبار و حداکثر معادل نرخ تورم سالانه تعیین خواهد شد که پرداخت سود آن نیز به صورت سه ماهه و زمان انتشار آن به تشخیص هیئت عامل بانک مرکزی خواهد بود. با این حال، با توجه به کاهش ذخایر مازاد بانک ها در بازار بین بانکی و به تبع آن عدم نگرانی از اینکه رشد پایه پولی و نقدینگی از کنترل خارج شود، فعلاً ضرورتی برای انتشار و فروش این اوراق مشاهده نشده است.

الزام بانک ها به نگهداری اوراق بهادار دولتی: در راستای اقدامات احتیاطی اقتصاد کلان، بانک مرکزی بانک ها و مؤسسات اعتباری را ملزم نموده تا ظرف مدت سه ماه حداقل معادل 3 درصد از مانده کل سپرده های خود را به صورت اوراق مالی اسلامی قابل معامله در بازار سرمایه -که توسط خزانه داری کل کشور منتشر می شود- نگهداری کنند. ضمناً بانک مرکزی مجاز است بنا به شرایط و اقتضائات، نسبت یاد شده را در مورد بانک ها و مؤسسات اعتباری تعدیل کند. این سیاست، ضمن آنکه از منظر تقویت مدیریت ریسک و کفایت سرمایه به بهبود ترازنامه بانک ها کمک می کند، سبب تعمیق بازار اوراق بدهی بویژه در ترازنامه بانک ها جهت بسترسازی اجرای کامل دستورالعمل عملیات بازار باز می شود.

در مجموع، بانک مرکزی برای دستیابی به تورم هدف اعلام شده، از کلیه ابزارهای در اختیار خود استفاده می کند و این مسیر را با قدرت ادامه می دهد. همچنین، این بانک انتظار دارد با اقداماتی که در چارچوب هدفگذاری تورم انجام می دهد بتواند گام مؤثری در راستای تحقق اهداف قانونی خود (حفظ ارزش پول ملی و کمک به رشد اقتصادی) بردارد.

URL: https://www.bankosanat.ir:443/News/جزییات-اقدامات-بانک-مرکزی-برای-کنترل-تورم-در-مردادماه.bos